威高血净IPO:业绩疲态尽显又遭遇史上最大规模集采 重营销轻研发或步威高骨科后尘?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

近日,据上海证券交易所披露,山东威高血液净化制品股份有限公司(以下简称“威高血净”)更新了招股书。本次公开发行股数不超过4,113.9407万股,募集资金总额为13.53亿元。保荐机构为华泰联合证券有限责任公司。此前,公司曾于2022年6月于港交所递交招股书但最终无果而终。

资料显示,威高血净成立于2004年,主营血液净化医用制品的研发、生产和销售。根据弗若斯特沙利文数据,2022年公司在国内血液透析器领域和血液透析管路领域的市场份额均位列全行业第一,市场占比分别为32.5%和32.8%。

然而,在对招股书进行梳理后发现,公司目前仍存在诸多隐忧。从财务数据看,公司业绩疲态尽显,营收、利润均出现同比下滑,营收占比前三的产品毛利率逐年下降,经营性现金流锐减,存货、应收账款占资产比例显著高于可比企业水平。

同时,血透行业史上最大规模集采即将到来,威高血净血液透析器收入占比超过50%,为同行业可比上市公司最高,受到集采的冲击或更为明显,且公司以经销为主,集采之后面临的渠道补差价问题也更为严峻。此外,公司存在重营销、轻研发特征,不创新不出海的终局是产能过剩和价格战,公司是否会步威高骨科的后尘?

营收、净利润拐点已现 至暗时刻或仍未到来

从财务数据看,2021年-2023年以及2024年上半年,公司分别实现营收29.11亿元、34.26亿元、35.32亿元、16.26亿元,同比增长率分别为10.15%、17.71%、3.09%、-3.49%,营收增速逐年下降,且2024年上半年已出现同比下滑。同期归母净利润分别为2.6亿元、3.15亿元、4.42亿元、2亿元,同比增长率分别为-12.41%、21.22%、40.36%、-12.56%,利润增长同样已出现明显拐点。

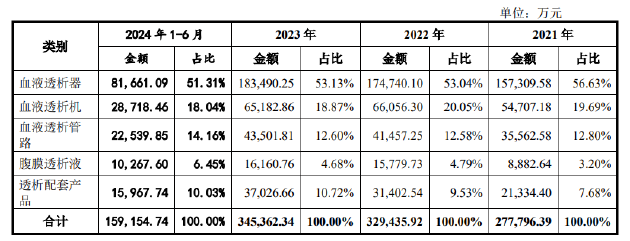

结合产品来看,威高血净产品包括血液透析器、血液透析管路、血液透析机以及腹膜透析液,其中血液透析器、血液透析管路为公司独立生产,血液透析机、腹膜透析液和其他透析配套产品为公司从威高日机装、威高泰尔茂及其他供应商直接采购产成品。

各报告期内,血液透析器为公司主要的收入、利润来源,营收占比长期保持在50%以上,毛利占比长期在75%以上。其余各产品营收占比如下图所示。

由于市场竞争日趋激烈以及部分地区的带量采购政策逐步实施落地,近年来威高血净血液透析器的平均价格、毛利率持续下降,报告期内分别 为58.10元/套、55.62元/套、52.13元/套、49.98元/套。产品毛利率分别为67.03%、66.02%、64.93%、64.47%。

公司第二大、第三大产品血液透析机、血液透析管路毛利率同样下降明显。其中,血液透析机毛利率已由2021年的24.98%下降至2024年上半年的20.00%;血液透析管路毛利率由2021年的24.80%下降至2024年上半年的18.64%。毛利率最高的血液透析器营收占比不断下降,营收占比前三的产品毛利率持续阴跌,公司盈利能力已有承压迹象。

需要关注的是,至暗时刻或许仍未到来。2024年1月,由河南省牵头启动23省联合集中带量采购,为血透行业迄今为止最大规模和范围的集中带量采购。其中,高通量透析器报价区间在54.5元-77.8元,降幅区间为40.15%-58.08%;非高通量报价区间在36元-56.99元,降幅区间为40.01%-62.11%,多数产品的代表品降幅集中在40%-60%之间,最高降幅74%。

而威高血净血液透析器收入占比超过50%,为同行业可比上市公司最高,受到集采的冲击或更为明显。此外,威高血净采取以“经销为主,直销为辅”的销售模式,2024年上半年经销收入占比达72.74%,集采之后将要面临的渠道补差价问题也叫较为严峻。

经营性现金流锐减 存货、应收账款占比畸高

从现金流情况看,2021年-2023年,威高血净经营活动产生的现金流量净额分别为5.05亿元、7.27亿元、2.88亿元,同比增长率分别为-17.37%、44.06%、-60.38%。2023年经营性现金流出现断崖式下降,净现比由2022年的2.31降至23年的0.65。

经营活动产生的现金流量净额与当期净利润之间的差异主要由于固定资产折旧、存货、经营性应收应付项目的增减变化所致。其中,2023年公司存货显著增加,由2022年的6.61亿元增至9亿元,同比增长36.16%,与日益放缓乃至出现负增长的营收、利润变动形成鲜明对比。

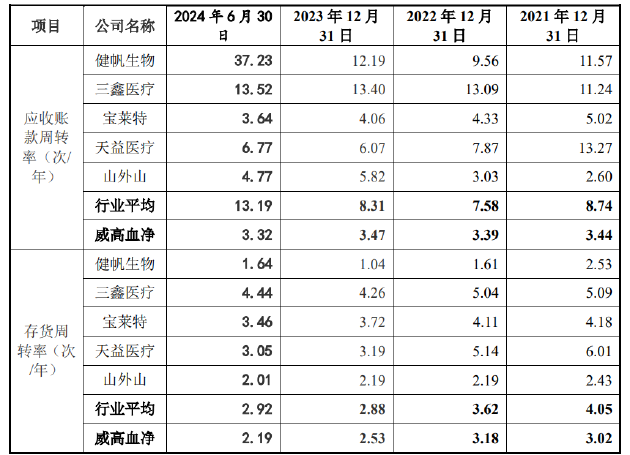

威高血净可比企业包括健帆生物、山外山、三鑫医疗、天益医疗、宝莱特。横向对比来看,2023年威高血净存货占流动资产的比例为33.93%,显著高于行业水平。可比企业存货占流动资产的比例的中位数为11.62%,加权平均数为13.53%。

从应收账款看,截至2024年6月,威高血净应收账款净额占期末总资产比例达13.62%,同样显著高于行业水平。同期可比企业应收账款净额占期末总资产比例的中位数为4.7%,加权平均数为6.07%。从营运指标看,威高血净存货周转率、应收账款周转率均呈现下滑趋势,且显著低于行业水平。

值得关注的是,威高血净毛利率与营业周期、存货周转率、应收账款周转率变动情况已出现背离。2023年,公司营业周期为236.32天,同比延长23.94天创历史新高。同期公司毛利率由2022年的42.91%升至23年的43.74%。

通常而言,毛利率升高说明企业产品的竞争力提升,在产业链上的地位也随之增强,企业会尽量多占用上游企业的资金、缩短对下游客户的赊账期限。对应表现为营业周期的缩短,营运指标如存货周转率的提升等。结合存货激增的现象来看,公司财务真实性或面临挑战。

重营销轻研发 集采之下前路迷茫

从期间费用看,威高血净销售费用率长期保持在20%左右,显著高于行业平均水平,而研发费用率基本维持在5%左右,2023年及2024年上半年已不足5%,在同行业可比企业中排名倒数。

从募投项目看,威高血净拟募集资金为13.51亿元,其中34200.00万元用于威高血液净化智能化生产建设项目,22600.00万元用于透析器(赣州)生产建设项目,28500.00万元用于威高新型血液净化高性能耗材产品及设备研发中心建设项目,9800.00万元用于威高血液净化数字化信息技术平台建设项目,40000.00万元用于补充流动资金项目。

与研发相关的募投项目资金总量占比较低,具有重营销、轻研发的特征。这或与公司的业务有关,上文提到,除血液透析器、血液透析管路外,公司其余产品均采购自关联方威高日机装、威高泰尔茂及其他供应商。

然而,在无需承担相应的研发费用的同时,公司业务不可避免的受制于关联方。招股书显示,各报告期内,关联方威高日机装、威高集团及威高泰尔茂均为公司前五大供应商,采购额占比各期内分别为40.95%、41.04%、44.55%、41.11%。同时,前五大客户中包括了关联方威高集团及上海宝树。威高血净作为独家代理商向关联方采购产品,再销售给关联方,其业务独立性是否会受到影响值得关注。

事实上,透析管路等低值医用耗材由于技术壁垒相对较低,国内企业已实现规模化生产,国产化率高、市场已为红海。当前国内 TOP5 企业市场份额达到 72%左右,处于高度集中状态。

而血液透析器目前各家产品性能参数差异不大,以威高血净高通量透析器E19H为例,其超滤系数、尿素清除率、肌酐清除率、磷酸盐清除率等全面低于三鑫医疗的SM200H,但差异并不显著,产品同质化现象较为明显。

骨科、心脏瓣膜等前车之鉴已充分说明,集采背景之下,不创新不出海的终局是产能过剩和价格战。以同为威高系上市公司的威高骨科为例,受集采影响公司2022年、2023年业绩连续大幅跳水,归母净利润分别同比下降21.17%、81.3%。在血液透析行业面临史上最大规模集采之际,威高血净是否会步其后尘?