碳酸锂:价格波动放大

来源:紫金天风期货研究所

核心观点:震荡 Q4的需求淡季交易基本落空,锂价或较难出现前期的顺畅下跌走势,后续需要关注下游对仓单的接货力度是否会导致现货紧缺、从而出现阶段性供需错配的情况,另一方面,对本轮电池需求环比走高各有讨论,但无论是下游提前采备原料,还是终端以旧换新订单发力的说法,实际上都存在一定的需求前置或排产走高不可持续的隐含意味,叠加供应端产量恢复同样存在不确定性,锂价后续走势预计波动较大,建议投资者谨慎持仓。

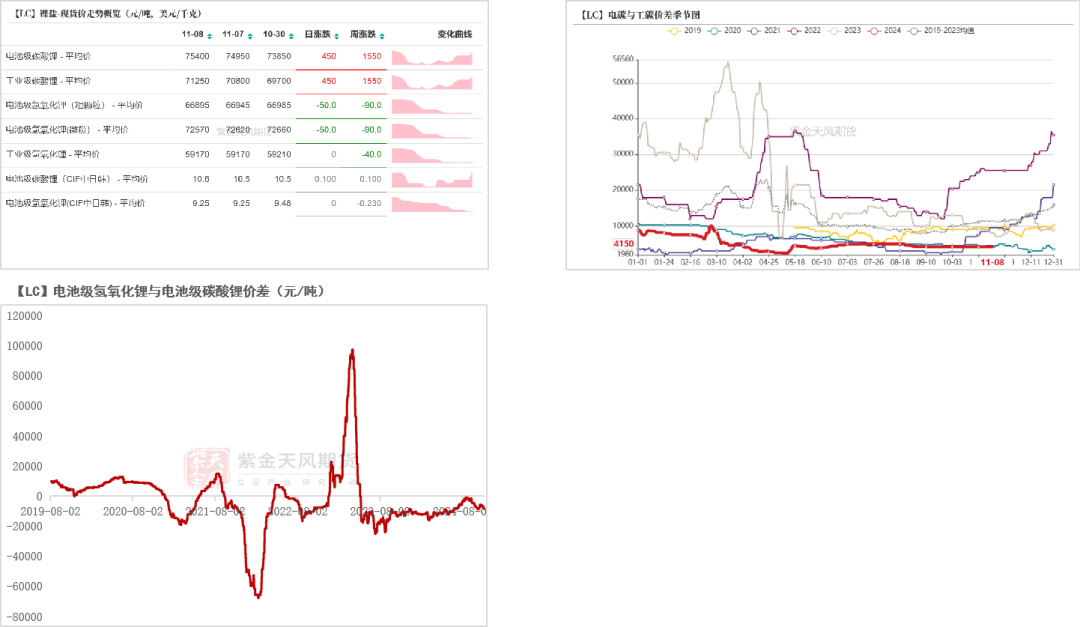

现货价格:偏多 电池级碳酸锂现货价格上涨1550元/吨至7.54万元/吨。

月差:中性 进入集中注销月,关注11/12价差。

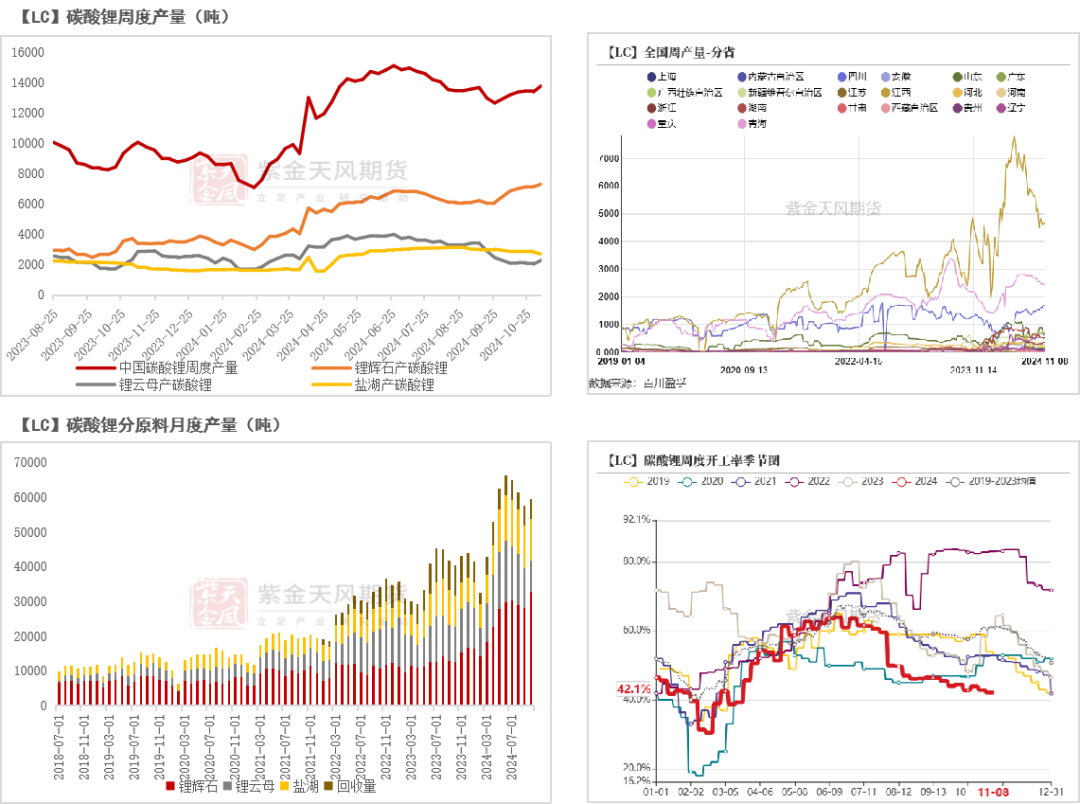

碳酸锂周度产量:偏空 上周国内碳酸锂产量环比增加401吨至13765吨。

进口锂矿价格:偏多 澳大利亚、巴西锂辉石精矿CIF价格环比分别+45、+25美元/吨至800、775美元/吨。

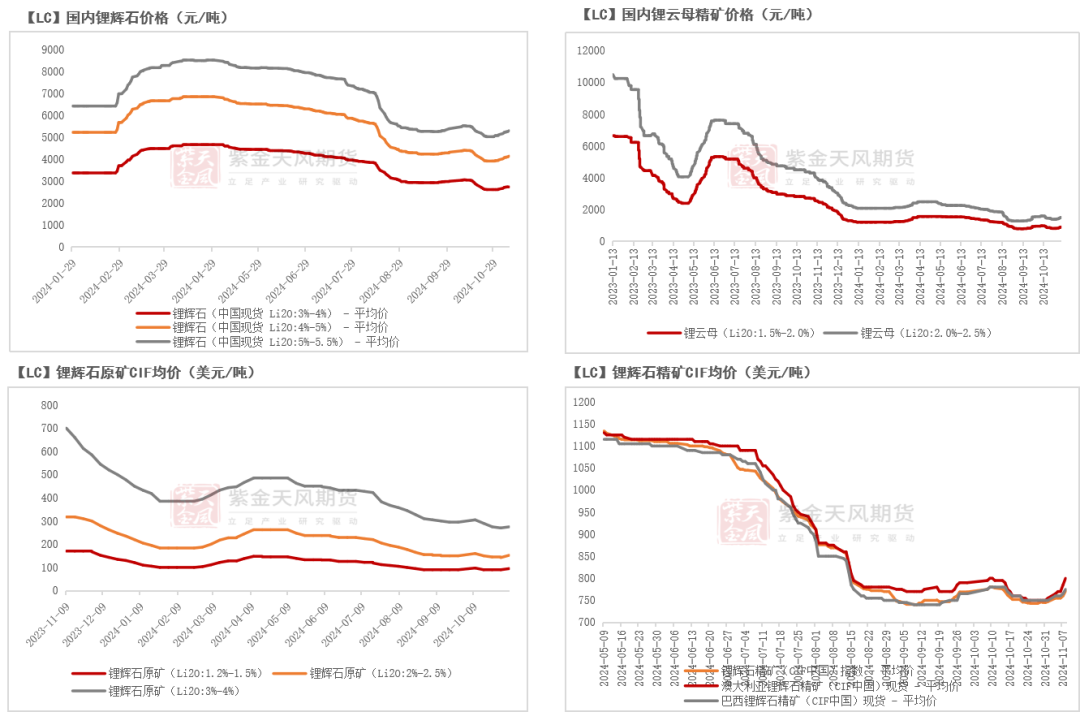

国内锂矿价格:偏多 国内锂辉石精矿5%-5.5%价格环比+190元/吨;国内锂云母精矿2.0%-2.5%价格环比+125元/吨。

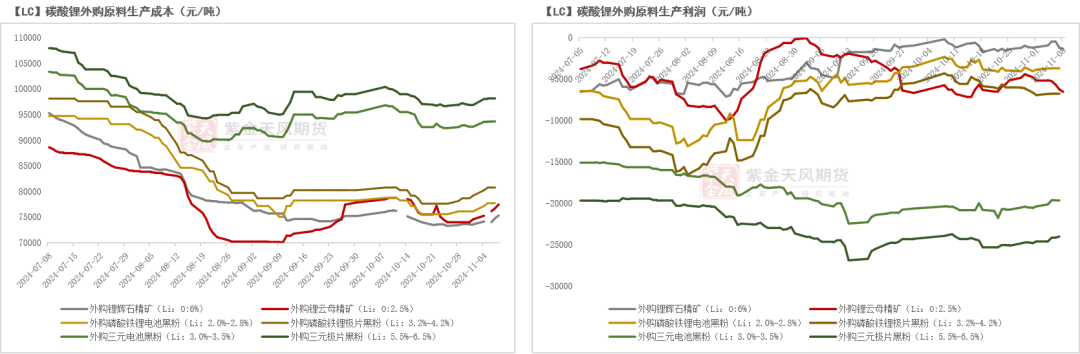

冶炼利润(外购辉石):中性 生产利润环比-204元/吨至-1331元/吨。

冶炼利润(外购云母):中性 生产利润环比-1370元/吨至-6543元/吨。

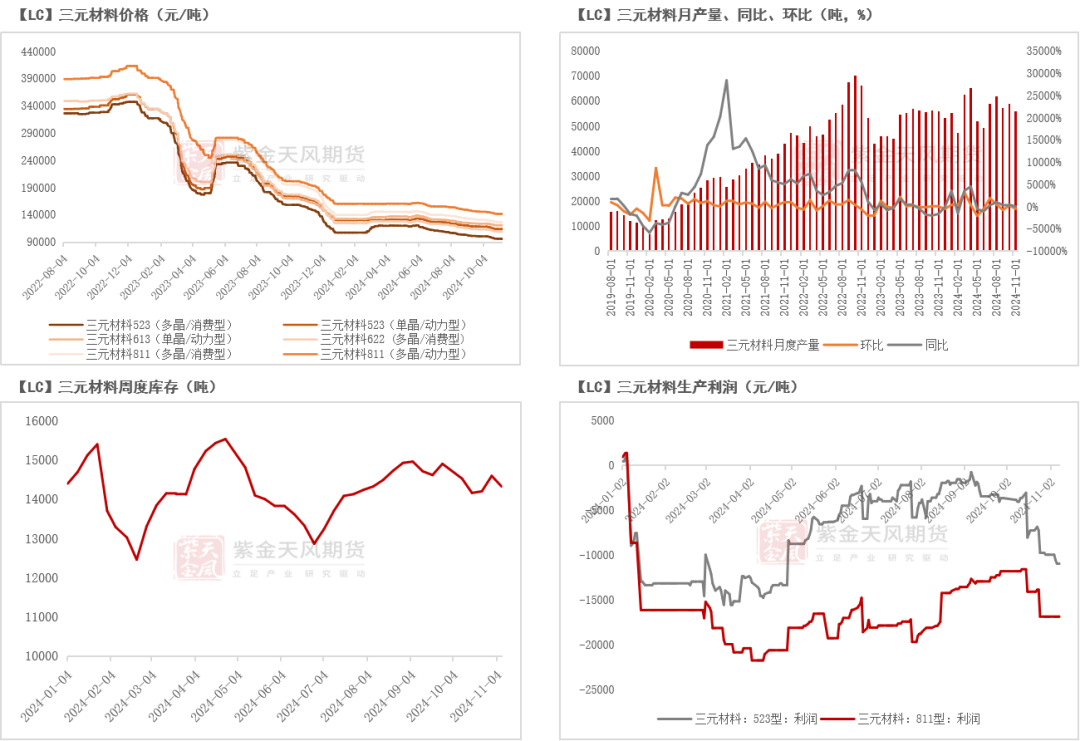

三元利润:偏空 上周523型三元材料生产利润环比减少1000元/吨至-10925元/吨,811型生产利润环比持平于-16825元/吨。

三元开工率:中性 三元开工环比持平于47.72%。

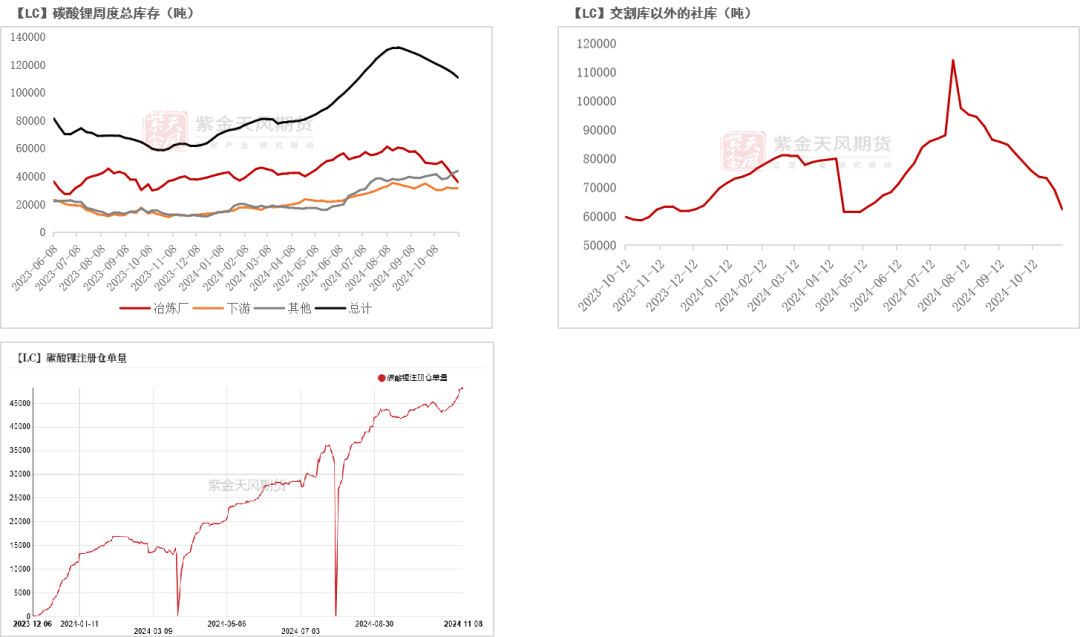

上游周度库存:偏多 上周冶炼厂库存环比减少4701吨至35750吨。

总库存(包括仓单):偏多 上周总库存环比减少3345吨至110723吨。

平衡&展望

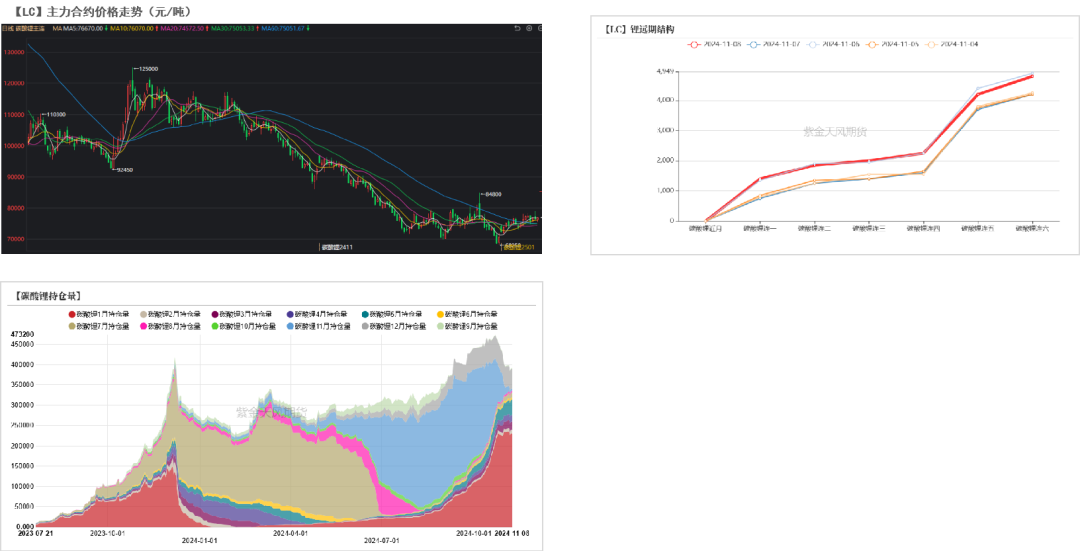

上周总结:上周碳酸锂期货走势震荡,近期基本面边际改善及宏观利好政策释出对锂价有一定支撑作用。供应端,产量表现稳定,锂辉石产碳酸锂弥补部分盐湖季节性减产带来的供应缺口。需求端,10月正极材料产量环比走高,高于月初预期,11月正极排产增减互现,但下游电池排产环比走高,需求整体表现较好。库存方面,去库情况持续,下游接仓单意愿有所走高。整体来看,Q4的需求淡季交易基本落空,锂价或较难出现前期的顺畅下跌走势,后续需要关注下游对仓单的接货力度是否会导致现货紧缺、从而出现阶段性供需错配的情况,另一方面,对本轮电池需求环比走高各有讨论,但无论是下游提前采备原料,还是终端以旧换新订单发力的说法,实际上都存在一定的需求前置或排产走高不可持续的隐含意味,叠加供应端产量恢复同样存在不确定性,锂价后续走势预计波动较大,建议投资者谨慎持仓。

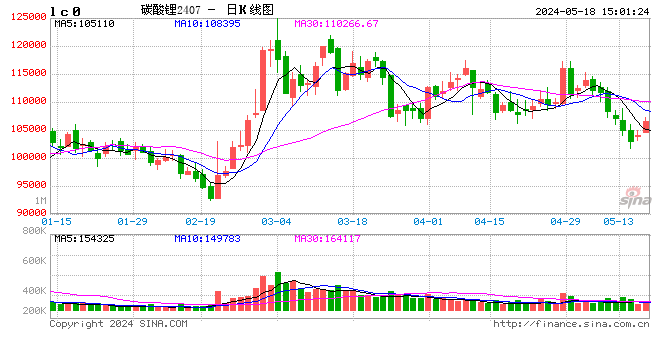

碳酸锂价格:期价震荡上行

上周期价走势震荡

上周碳酸锂期货走势震荡,LC2501合约开于76350元/吨,收于76400元/吨,周内高点78950元/吨,低点74750元/吨,周跌0.13%。

现货报价上涨 电/工价差环比持平

价差方面,上周电/工碳价差环比持平于4150元/吨,电池级氢氧化锂/碳酸锂价差走扩1600至-8505元/吨。

锂矿:原料价格环比小幅走高

锂矿现货价格环比上涨

上周国内锂矿现货、进口锂矿价格小幅上涨。其中:

国内锂辉石精矿3%-4%、4%-5%、5%-5.5%价格环比分别+135、+175、+190元/吨至2765、4140、5300元/吨;国内锂云母精矿1.5%-2.0%、2.0%-2.5%价格环比分别+100、+125元/吨至930、1540元/吨。

进口锂辉石原矿1.2%-1.5%、2%-2.5%、3%-4%CIF价格环比分别+5、+10、+5美元/吨;澳大利亚、巴西锂辉石精矿CIF价格环比分别+45、+25美元/吨至800、775美元/吨。

中游:产量环比窄幅波动

产量环比增加

周度产量方面,上周国内碳酸锂产量环比增加401吨至13765吨。其中辉石产、云母产、盐湖产碳酸锂分别+170、+256、-112吨至7301、2300、2714吨(SMM)。分地区来看,青海、江西、四川周产环比分别+0、+30、-10吨至2450、4665、1685吨;周度开工率环比持平于42.1%(百川盈孚)。

月度产量方面,11月产量预计达63315吨,环比增3650吨、+6.1%,其中,其中辉石产、云母产、盐湖产、回收产碳酸锂分别+2800、+870、-420、+400吨至35650、9830、11510、6325吨(SMM)。国内碳酸锂10月产量环比增加2145吨至59665吨,环比增4%,略高于月初预期。其中辉石产、云母产、盐湖产、回收产碳酸锂分别+4700、-2410、-310、+165吨至32850、8960、11930、5925吨(SMM)

碳酸锂开工率已位于历史低位,但基于当前价格低位以及后期需求淡季预期,开工或难抬升,分地区看,青海地区在季节影响下,产量预计将有进一步下滑。

外购锂矿生产成本环比走高 亏损窄幅震荡

近期锂矿价格走高,碳酸锂成本顺势上行,期现价格于区间内震荡,碳酸锂亏损程度并未有显著拉大。

外购锂辉石精矿(Li_2O:6%)、锂云母精矿(Li_2O:2.5%)、磷酸铁锂电池黑粉(Li:2.0%-2.8%)、外购磷酸铁锂极片黑粉(Li:3.2%-4.2%)生产成本环比分别+1739、+2889、+1593.8、+2100元/吨至75361、77507、77743.8、81325元/吨,生产利润分别-204、-1370、+756.2、+250元/吨至-1331、-6543、-3093.8、-6675元/吨。

集中注销月临近 关注仓单流向

总库存方面,上周碳酸锂库存环比减少3345吨至110723吨,其中冶炼厂、下游、其他碳酸锂库存分别-4701、-393、+1750吨至35750、30981、43993吨。

注册仓单方面,截至11月8日,注册仓单共47959吨,较11月1日增加2798吨,仓单总量继续增加,但临近集中注销,预计将重新出现仓单向场外社库转移情况。

正极:淡季不淡

三元材料:10月产量好于预期 11月排产预计环比走低

上周三元材料价格有所回落,不同产品价格波动在-500元/吨至+110元/吨左右。

三元材料10月产量达58770吨,环比增加1470吨、2.57%,高于月初预期。11月产量预计达55960吨,环比减少2810吨、-4.78%(SMM),关注后续实际需求的验证情况。

三元材料周度库存环比减少270吨至14321吨。

上周523型三元材料生产利润环比减少1000元/吨至-10925元/吨,811型生产利润环比持平于-16825元/吨。

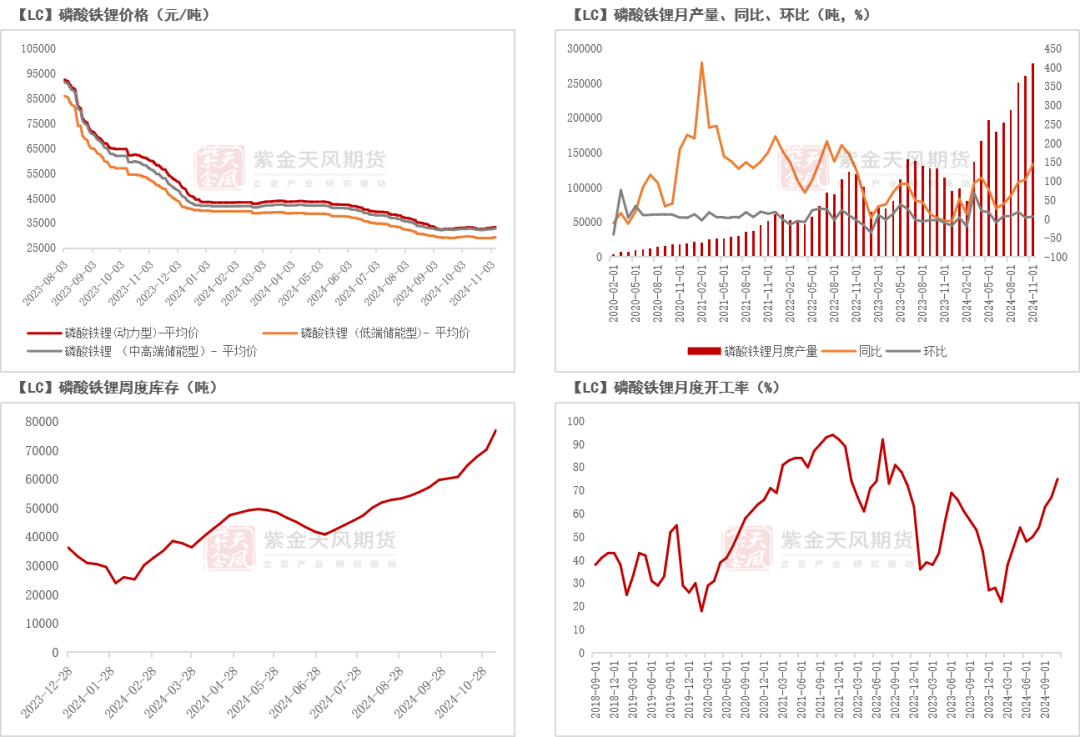

磷酸铁锂:库存持续累积 11月排产环比预计走高

上周动力型、低端、中高端磷酸铁锂价格分别+350、+400、+350元/吨,库存环比增加6730吨至76960吨,厂库压力进一步加剧,然而11月产量环比未有显著减少,关注磷酸铁锂后续累库情况。

磷酸铁锂10月产量达260660吨,环比增加9320吨、+4%,高于月初预期。11月产量预计达279010吨,环比增加18350吨、+7%。

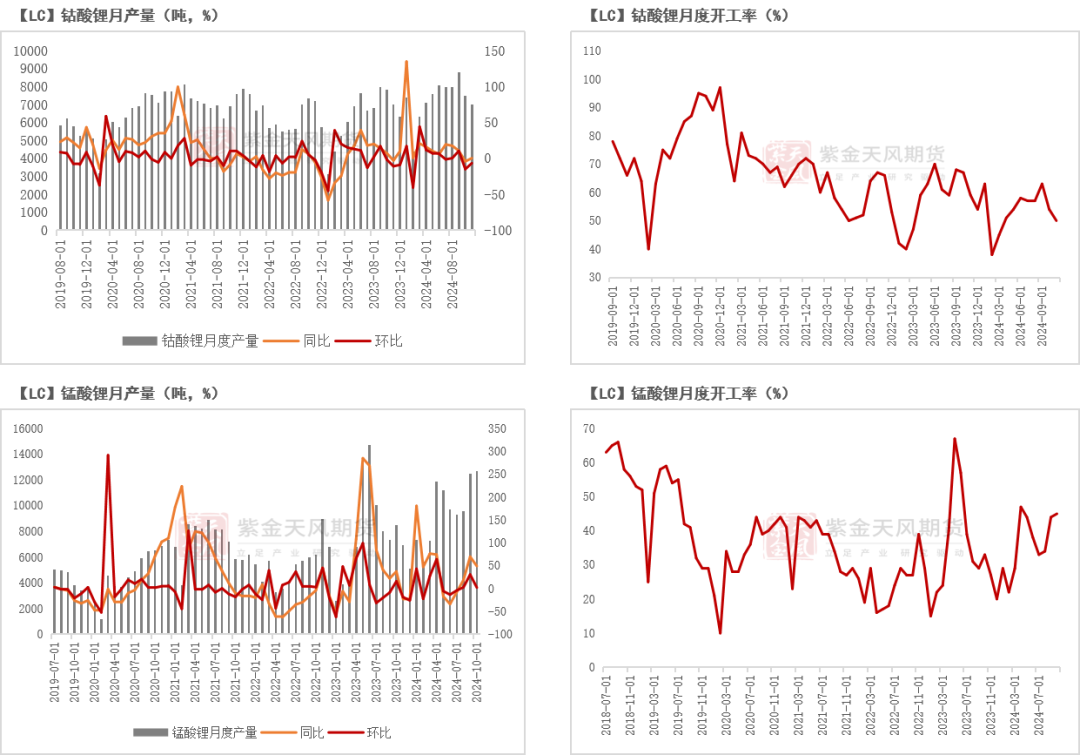

钴酸锂、锰酸锂11月排产环比预计下降

钴酸锂11月产量预计达7000吨,环比减少6.7%,开工率预计达50%,环比减少4个百分点。

锰酸锂11月产量预计达11907吨,环比减少753吨、-5.9%,开工率预计达42%,环比增加3个百分点。